Queridos lectores, estos últimos días España e Italia están sometidas a una presión angustiosa debido a la desconfianza de los mercados sobre la solvencia de sus deudas, lo que ha disparado la prima de riesgo hasta niveles desconocidos desde la creación de la zona euro.

El panorama se oscurece y tras unas jornadas donde parecía que el “ataque” de los mercados hacia las economías mediterráneas estaba relajándose, otra vez la prima de riesgo ha vuelto a saltar todas las barreras colocándose a niveles considerados preocupantes. Por todo ello, hoy para nuestros “pequeños y medianos inversores” vamos a recordar o aprender en qué consiste la prima de riesgo.

Podemos definir la prima de riesgo como: El incremento de rentabilidad que exigen los inversores para comprar la deuda de un país, frente al exigido para la compra de deuda alemana.

El motivo de la prima de riesgo o el diferencial de deuda es que se utiliza el precio del bono (10 años) de Alemania como base, por considerar los mercados que éste es el más seguro y estable ante cualquier crisis económica como la actual.

La cuestión tan repetida en los medios de comunicación de la prima de riesgo no es otra que el inversor reclama un porcentaje de rentabilidad más alto para colocar su dinero según la credibilidad que ofrece ese país a la hora de pagar los bonos emitidos más los intereses adjuntos.

En el momento que el inversor sospecha que el Estado emisor de deuda no tiene un correcto flujo de ingresos en sus arcas públicas, crecimiento escaso o problemas de déficit, este considera que tampoco dicho Estado estará en disposición de pagar a los poseedores de su deuda por lo que antes de comprar le exige unas rentabilidades más elevadas.

Desde la creación en 1999 de la zona euro se puede comparar el riesgo de un país comunitario sobre otro debido a que desapareció el factor diferenciador del interés de la moneda, su estabilidad y posibilidad de devaluación, al ser para todos sus componentes el mismo, por lo que cuando dos Estados miembros emiten deuda con las mismas condiciones de plazo y existe una diferencia de rentabilidad, se considera que el país que coloca la deuda a mayor rentabilidad tiene un mayor riesgo de insolvencia.

La siguiente pregunta que vamos a despejar es: ¿Quiénes compran esa deuda?

Pues bien, la deuda la suelen comprar en el mercado primario los denominados inversores institucionales como pueden ser los grandes fondos de inversión, bancos y organismos oficiales de diferentes países, con capacidad de “mover” cantidades de miles de millones de euros en el poco tiempo de subasta.

COMENTARIOS Y CONSEJOS:

Los compradores de deuda –en ocasiones- son considerados por los gobiernos como “buitres” que se aprovechan de los momentos difíciles de crisis económica que atraviesan los Estados.

Pero la realidad es muy terca a la hora de demostrar que no se puede luchar contra ellos, más bien, los afectados deben reconocer que cuando son “atacados” es porque son vulnerables y su única defensa es demostrar con datos y razones objetivas que sus economías llevan el camino correcto hacia un saneamiento adecuado.

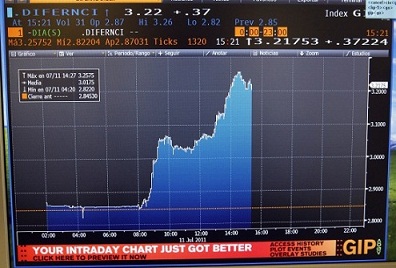

Al final todo es cuestión de confianza, cuando un bono español a 10 años se paga al 6,4% mientras el alemán cotiza al 2,8%, la diferencia es del 3,6% por lo que la prima –en lenguaje de economía- se dice que es de 360 puntos básicos.

La superación del nivel de los 400 p.b. estas jornadas por parte de la prima aplicada a España, mete al país en lo económico en una zona “peligrosa” de mantenerse durante un periodo prolongado, lo que lógicamente afecta a las bolsas. Solo le diferencia de Italia en que el ratio de deuda respecto al PIB en nuestro país es alrededor del 65% y el de nuestros vecinos latinos supera el 120%. (Visitar esta eficaz y económica plataforma de contratación, con periodo de prueba gratis).

Será cuestión de demostrar a los grandes inversores -por parte del Gobierno- que se han tomado las medidas económicas adecuadas para corregir los desfases actuales en cuanto al gasto de las distintas administraciones locales, autonómicas, estatales, – todo un lujo -, reordenación bancaria y los ingresos futuros.

El cierre de la crisis de la deuda griega parece no haber convencido a muchos y las vacaciones estivales europeas se están complicando para España e Italia a nivel financiero, ya lo dice un viejo refrán: “A perro flaco todo son…”

(Ver artículos “El control de las agencias de calificación” y “La economía en tiempos de Zapatero”).

Como es costumbre en esta sección, la frase elegida para el día de hoy dice así: «Un economista es un experto que sabrá mañana por qué las cosas que predijo ayer no han sucedido hoy», Laurence Peter.

Nosotros desde Consejos de Bolsa, seguiremos la actualidad de la economía y los mercados para lectores como usted. Esto será otro día.