La Deuda Pública no para de crecer en países como España, debido entre otras razones a la crisis económica. Pero además, gran parte de ella esta en manos del sistema financiero, una combinación que algunos consideran peligrosa y otros creen que es necesaria para que el Estado pueda financiar el gasto, sobre todo en lo que se refiere a servicios sociales básicos. Hoy en CdB ofrecemos una perspectiva sobre este asunto, desde la independencia que nos caracteriza.

Como muchos saben, el estado se financia sobre todo por dos vías, los impuestos y las emisiones de letras, bonos y obligaciones del Tesoro. Cualquier ciudadano puede comprar estos títulos emitidos por el estado, pero también invierten en ellos diversos fondos y compañías privadas. Uno de los mayores compradores de deuda es la banca, que en ocasiones suele revenderla al BCE y obtener réditos por ello, cuando este lleva a cabo las inyecciones de dinero en los diferentes países. Hoy quisiera centrarme en estos datos de compras masivas y en como estas afectan a la cuenta de resultados de las entidades (sobre todo al ROF) con algunas como Banco Sabadell (el de la cuenta Expansión) a la cabeza.

Deuda Pública, Banca y BCE, un triángulo amoroso

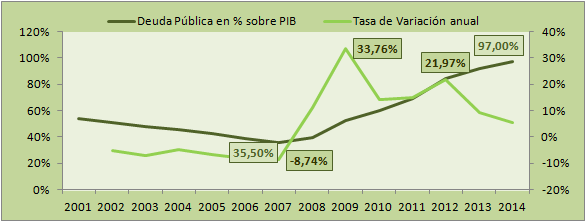

Tres eran tres y son de hecho, el primero es el gobierno, que emite esa Deuda Pública para financiar diversos gastos y a su vez, la compran diversos agentes: particulares, empresas (incluidas entidades financieras) o inversores extranjeros. En aplicación de determinadas políticas económicas, los llamados Bancos Centrales lo que hacen es recomprar a los bancos parte de esos títulos que estos habían adquirido, con el objetivo de introducir dinero en la economía (sobre estos asuntos hemos escrito aquí) Como vemos, aquí se forma un triángulo amoroso con el que podríamos llamar Papá Estado, Mamá Banca y el Hermano mayor, pero ¿qué sucedió en España en los años previos a la crisis de 2008 y en los posteriores con esa deuda del estado? Pues antes de comentarlo, por favor, miren el gráfico:

Fuente: Elaboración propia con datos de Tesoro Público Español

En él tenemos dos líneas, la más oscura que es la evolución de la Deuda Pública desde 2001 a 2014, en porcentaje sobre el PIB y la más clara que es la tasa de variación interanual. Vemos que hasta el año previo al estallido de la crisis (2007) esta fue disminuyendo, aunque ligeramente, llegando a un mínimo a mediados de ese año (35,50%) para después, comenzar a subir de forma exponencial, hasta el máximo de 2014 del 97%, que hoy es algo más del 98%. Pero miremos la tasa de variación, baja también, con ligero repunte en 2004 y mínimo (8,74%) en 2007, ¡un año antes de explotar la burbuja inmobiliaria! pero si seguimos más adelante, observamos que su máximo con un aumento del 33,76% se dio en 2009, un año después.

Ahora bien, quien ha comprado todas estas letras, bonos y obligaciones, pues sobre todo la Banca, los inversores extranjeros y los particulares residentes en España, o sea, nosotros, que siempre hemos considerado estas inversiones como carentes de riesgo, al igual que sucedía con otras como los depósitos a plazo, por ejemplo, este del Popular-e a 1 año. Pero las entidades financieras y de ahí lo del triángulo amoroso, llevaron a cabo compras masivas de títulos del Estado, en gran parte debido a los préstamos que les hizo el BCE, es decir, los euros baratos que la institución dirigida por Draghi puso a su disposición (LTRO) y el año pasado (2014) las vendieron obteniendo plusvalías, que se ven reflejadas en el ROF o Resultado Financiero.

El ROF, Resultado de Operaciones Financieras

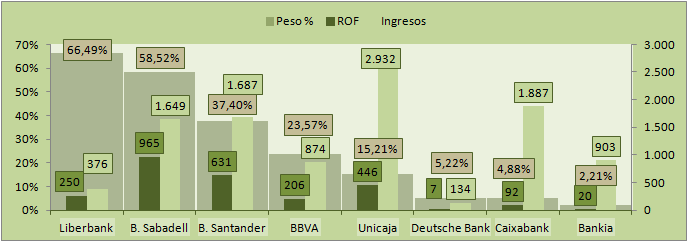

Los bancos deben obtener beneficios, como cualquier empresa y sus resultados, como habíamos explicado aquí, tienen dos vertientes principales, los derivados de su negocio y de sus inversiones, de manera que los primeros afectan al diferencial entre los intereses que pagan por nuestro dinero y el que cobran por prestar (por ejemplo esta hipoteca) y los segundos pueden venir, entre otros, de dividendos en renta variable o cupones en caso de renta fija y de plusvalías o minusvalías por la compra venta de esos títulos. Pues bien, desde un punto de vista contable, el ROF se refiere a estos últimos y como su nombre indica, es el Resultado de Operaciones Financieras, a diferencia del de Explotación, que sería el de sus operaciones ordinarias. Pero miren el siguiente gráfico, en él mostramos los ingresos, el ROF y el peso de este sobre el total, son de marzo de 2014, pero el asunto que hoy tratamos, no ha variado demasiado en 2015.

Fuente: Elaboración propia con datos de AEB y CECA

El promedio de peso de este ROF sobre los ingresos totales, fue del 18%, pero si se fijan, verán que los datos son muy dispares. Por ejemplo, tenemos a Liberbank con un 66,49% de peso de estas Operaciones Financieras o a Caixabank, una entidad que tiene productos interesantes como esta cuenta nómina, en que no llegan al 5%. Si miramos el gráfico, veremos que los intambién gresos son variados y no parecen depender del tamaño del banco, destacando los de Unicaja o Caixabank. En definitiva que, quizá hicieron lo que consideraban correcto, que es buscar su propio negocio o puede que existan cierta connivencia entre los estados y la banca, algo que muchos creen, pero este debate, como en otras ocasiones, lo dejo a aquellos lectores que deseen participar en él.

Bienvenidos a CdB y recuerden que en este comparador pueden encontrar noticias de actualidad económica, análisis financieros, revisiones de productos bancarios y servicios de asesoramiento en inversión y financiación. Para cualquier duda o aportación, pueden utilizar los comentarios o si lo desean, el formulario de contacto o los existentes en nuestro menú de servicios,