Hoy no escribimos sobre estas… moras

La morosidad se convirtió en un problema en la banca española, a raíz de la crisis de 2008, cuando la burbuja llegó a su fin y muchos que se habían embarcado en préstamos hipotecarios, no pudieron pagarlos. Cierto es que el indicador ha mejorado en los últimos años, sobre todo a raíz de las provisiones de aquella señora llamada «Basilea» y de los rescates o la creación del Sareb, pero aún hoy sigue habiendo peligro y en CdB se lo contamos.

Cuando pedimos un préstamo, por ejemplo una hipoteca, nos comprometemos con nuestra entidad a devolverla en unos plazos y con unas condiciones, como todo el mundo sabe. El problema viene cuando el futuro surge de una forma que no teníamos prevista y vienen los impagos, que pueden acabar convirtiéndose en morosidad. Es de sentido común considerar que el verdadero drama suele tenerlo el que no paga, como todos conocemos a través de las noticias, pero el banco, aunque no lo crean, también tiene consecuencias, aunque no humanas sino económicas, entre otras, debe provisionar esos créditos. Por eso, cuando decidimos comprometernos en algo tan importante como una hipoteca, aunque sea tan interesante como esta de aquí, debemos pensarlo bien, porque hay que pagarla y no podemos estar nunca seguros de que podamos hacerlo.

La morosidad y los bancos, una combinación peligrosa

Todo aquel que trabaje por cuenta propia sabe que los impagados pueden llegar a ser un drama, sobre todo si estos se elevan a límites superiores a los recomendables. Con los bancos sucede algo parecido, solo que su «colchón» es mucho mayor y al final, sus problemas suelen consistir en crisis puntuales de liquidez y en la necesidad de financiación externa, que pueden conseguir en La Bolsa ampliando capital, en los mercados de deuda o pidiéndolo a otro banco, incluido el BCE. Pero que ellos puedan resistir, no quiere decir que suponga un grave problema que deben atender, porque puede convertirse en algo peor… podemos recordar en este punto lo que sucedió con muchas Cajas de Ahorros, en gran medida por estos impagos, a raíz de la crisis inmobiliaria (de la que habíamos escrito en esta entrada).

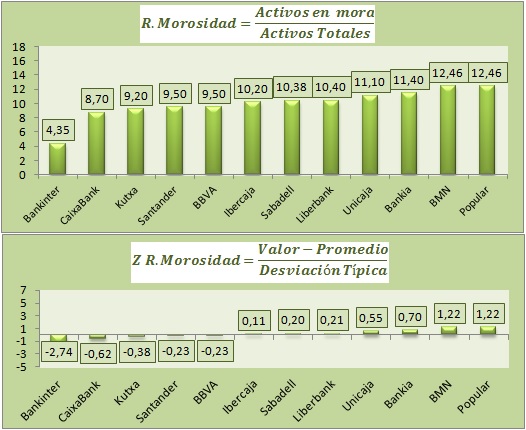

El gráfico que mostramos a continuación, tiene una lectura sencilla, incluso si somos personas legas en materia económica, esta dividido en dos, el de arriba son los valores absolutos del llamado «Ratio de morosidad» que relaciona los activos bancarios considerado morosos, con el total de ellos y estará expresado en porcentaje. Por otro lado, hemos incluido más abajo un segundo diagrama, en que se han calculado los llamados valores «Z» que no es más que una tipificación de la variable, hemos incluido su fórmula para quien pueda interesar y es una técnica estadística utilizada para comparar variables. Les propongo un ejercicio, primero miren la imagen y después, en el siguiente párrafo comentamos los datos.

Fuente: Elaboración propia con datos de http://www.expansion.com/

Empezando por el ratio de morosidad, vemos que el banco mejor situado es Bankinter, con solo un 4,35% y el peor es Popular con el 12,46% si se fijan, no aparecen algunos como ING y su famosa cuenta que habíamos revisado aquí, la razón es que en el estudio solo se incluyen las entidades nacionales. En un punto intermedio se sitúan Ibercaja o Sabadell y CaixaBank o Kutxa también tienen una baja morosidad y si observamos a Bankia, vemos que también tiene un valor alto, algo que no ayuda a lavar su imagen corporativa, sobre todo después de escándalos como las preferentes o el asunto de Rato.

Ahora centrémonos en el de abajo, al tipificar la variables, podemos comparar datos relativos, de manera que los valores negativos, indican aquellos que se sitúan por debajo del promedio y los positivos por encima. El número absoluto, sería la distancia de la variable, respecto a la desviación de los datos, medida por esa desviación típica y que podemos calcular con Excel. Por ejemplo, Sabadell tiene un 0,20, lo que quiere decir que está por encima del promedio de impagos y además, lo hace en un 0,20 respecto al resto, así podemos compararlo, por ejemplo con Liberbank, que al tener un valor mayor (0,21) se situaría por encima, tendría más impagos en números relativos.

Para concluir hoy, podemos observar que haber sido banco o caja, antes de las fusiones que se dieron con el estallido de la burbuja, no influye en el puesto en este «ranking» y como ejemplo tenemos a Kutxa, en la tercera mejor posición, ya que su morosidad es muy baja o a BMN, nacido de antiguas cajas de ahorros, que se sitúa en segundo lugar, por debajo de un banco por excelencia, Popular, como los que tienen mayores impagados. En definitiva, que como en otras ocasiones, el debate lo dejo a los lectores, en este caso sobre la gestión más eficiente y haber sido o no un banco durante la crisis. Una vez más bienvenidos y recuerden que estamos a su disposición.